If, "manners maketh man" as someone said

Then he's the hero of the day

It takes a man to suffer ignorance and smile

Be yourself no matter what they say

Sting 『ENGLISHMAN IN NEW YORK』

各大物ファンドマネジャー(Big Shot)の2024年の3rd Qの株式ポートフォリオが公開されました。たてまえは余興、実は虎視眈々と投資先の開拓を狙って、厳選・長期の腰の据わった株式投資を行っているんじゃないかなあと思われるMr. & Ms. "Being myself no matter what they say"な人々の動向をチェックしてみたいと思います。

ちなみに株式投資をやっていると、ときには自身の才覚のなさに絶望したり、ときには孤独感にさいなまれることがあるかと思います。そんなときは

" Be yourself no matter what they say"

と口ずさみながら、雪降る街を独り彷徨うというのも一つの手ですよ。

少々のことではブレることのない、投資家としての強靭な信念が得られるかもしれません。

VIDEO

オレはやらんけど。

***

では、まいりましょう。

ソースは13Fで、基本的に各Big shotの 米国株式のLongポジションのみ になります。それらのポートフォリオの 上位10社 を見ていきます。

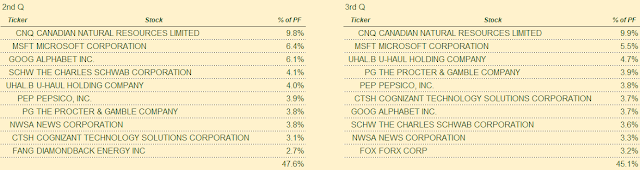

各ファンドの左側が2024年6月末で右側が2 024年9月末時点になります。 % of PFはあくまで時々のポートフォリオに占めるその構成企業の割合で、増減を表しているものではありません。

まずは "B uy good companies, Don’t overpay, Do nothing" テリー・スミス の FundSmith 。計40社保有中で2nd Qと同じ 。

PMの対前期比‐17.01%を筆頭に、上位10社のうち IDXX、GOOGL、MAR の微増を除く7社で保有株数を減らしています。市場はかなり割高な状態と判断されているのでしょうか。

それはいいのですが、ああ、我らが The 3rd Man's Fund の主力メンバーである世界的なスパイス・メーカー、 McCormick & Company, Incorporated (MKC) の保有株数が、前期から80%強減っています。ポートフォリオに占める割合も0.56%にしか過ぎなくなっている! I am shocked, Terry...I am shocked.

しかしですね、個人的には、たとえ経営効率がここのところ平凡以下であったとしてもだ。人類史を紐解いてみると、これほど安心して保有し続けられる株式は無いと思うんだけど。

おいテリー、ちったあ自分の国の歴史を勉強しなおしたらどうなんだ。Englishmen in Ayutthaya, in Penang, in Banten and so on...がナツメグを得るためにどんなことをやらかしていたか知らないとは言わせないぞ。オランダと骨肉の争いを続け、関ケ原の戦いで主を失った日本のローニンを多数傭兵にしていたんじゃなかったのか。そこまでして追いかけていたんだろ、スパイスってやつを。追いかけすぎて日の沈まない帝国をつくっちまったじゃないか。それを踏まえれば MKC を手放す選択肢はないと思うんだが。

私は、まだまだホールド。

***

ちなみに MKC はここ最近レッド・ホット・チリペッパーズ化がすすんでおります。

***

えーと、個人的かつ的外れな義憤はここまでにして(やっぱりオレも雪降る街を独り彷徨ったほうがいいかもしれないな)、次に チャック・アクレ のAkre Capital Management。『脱「昭和」のススメと、私の理想郷 』で少しばかりアクレさんについて書いています。

計18社保有。

メンバーは変わりなく、順位の変動もほとんどなし。こちらも上位を中心に保有株数を減らしています。とくに MCO が前期から-20.3%、 KKR が-16.8%と大きく減らしています。

V と DHR はそのまま、 BN と CSGP は増やしています。この動きは前期と同じ。

なお SBAC を全売却しています。

***

ドナルド・ヤックマン のYactman Asset Management。71社保有。 チャーリー・ティエン著の『とびきり良い会社をほどよい価格で買う方法』(長尾慎太郎〔監修〕山口雅裕〔訳〕PanRolling)で知りました。景気循環に影響されない企業、商品寿命が長いものを作っている企業だけに投資しているのだとか。

GOOG の-39.7%、 MSFT の‐18.6%をはじめ、TOP10は全部保有株数を減らしています。やはりここのところの株価は割高との判断でしょうか。浮かれているとやばいかもしれませんね。

前期から新たにメンバー入りしたのは、ポートフォリオ下位ではありますが、 TLN と V 。全売却は FHB 、 K 、 MU 。

***

ウィリアム・グリーン(著)・依田光江(訳)の『一流投資家が人生で一番大切にしていること』(早川書房)で飽くなき学習マシンとして紹介されていた ポール・ラウンティス のLountzis Asset Management。49社保有で前期から3社増えています。

GOOGL の保有株数を6.95%増やしている以外は小規模な増減がまちまち。

TOP10外ですが、新規で PCOR 、 BDX 、 FWONA が加わっています。バークシャー・ハサウェイの株主総会に三十年間毎年出席し続けているだけに、 BRK の割合がすごいのは引き続き替わらず。

***

そのホームページで、

We are stock pickers. At the heart of our approach is a conviction that inefficiencies exist in the valuation of “exceptional” companies. Specifically, we note that durable, cash generative franchises are not only rare but also appear to us to be undervalued by other investors for most of the time.

と謳っております。

計29社保有。

前期から DIS を大きく、 BF.A を少し増やしたのを除くと、全部減。とくに FICO と MDLZ は大幅に減っています。こちらも株式相場は割高とみているように見受けられます。

***

中小型を得意としているだけに、耳慣れない企業が並んでいます。 The 3rd Man's Fund とは、今期の上位10社にはいっていませんが、 GNTX 、 GGG 、 LSTR が被っています。ちなみに GNTX はこちらのファンドで知りました。

どうやら保有トップの SMC にゴタゴタがあったようです。同社はFY25の第一四半期レポートの提出が遅れたことに端を発し、株価が急落しています。察するにDGIはそのさなかで株式をいったん全売却し、また買い戻したようです。

『一流投資家が人生で一番大切にしていること』でグリーン氏が" 私があった投資家のなかで、壊滅的事態を回避することを最も深く認識している "と評していたフレッド・マーティンですが、もしかしたら痛手を負ったかもしれません。あるいは利益の出ているうちに売り抜けて買い戻したのかもしれません。

いずれにせよ、ポートフォリオの8.2%を占めるまで買い戻したということは、とても SMC を評価しているように見受けられます。

もしくは理性を失ったか。

それ以外の企業の株式も全面的に増えており、前期に引き続き 米国中小型界隈は投資妙味があったのかもしれません。私個人的には、日本もそうじゃないかと思っています。

***

前期と同じく19社のうち18社の保有株式を少しずつ減らしていますが、トップ10外の EW が増えています。Edwards Life Science社、ヘルスケア・医療機器ですね。

私が以前勤めていた医療機器の会社も生体弁を扱っていたのですが、 EW はそこの競合先でした。たしか EW はウシだったと聞いています。うちはブタ(一部ウシ)だったんだけど、なかなか安定供給が出来ず、個人的にはしんどかった思い出しかありません。もう10年以上前の話ですが。

ざっとみたところ EW は コロナ禍前の2018年度からROICの数値が格段に良くなっています。なにがあったんだろう。そういえば、おおぶねも EW を最近加えていましたね。いずれカンファレンスで取り上げてくれるだろう・・・と期待。

***

ここからはもっとクセのつよい連中のご登場。

ビル・アックマン のPershing Squre Capital Management。川上譲・著の『リスク・テイカーズ』(日本経済新聞出版社)では、 10年先までビジネスの将来を見通すことができ、安定したキャッシュフローが見込めることを重要視している、とありましたね。

前期から2社増えて11社保有。(くどいですが米国株式のLongポジションのみ)

BN と NKE が大きく増えました。 NKE は割安と判断したのでしょうか。 私が高校のころバスケをしていたころは、コンバースやリーボックが結構人気でした。とくにリーボックは流行っていましたね。いまHokaやOnが人気になっているようです。どれだけ持続力・体力があるかはこれから・・・といったところです。

シューズだけでなく全般的にアパレルは栄枯盛衰が激しいところではあるので、その中でどれだけ体力があるか、剝げ落ちない再生可能なブランド力があるかが肝かと思われます。

SEG と SEG-R がポートフォリオに加わっています。 ***

クセモノ(としか思えない)モニッシュ・パブライ のDalal Street。

DAC が増えて5つ。 ARCH はほぼExit。 CEIX を大きく増やしています。保有企業数が少ない割には、そこの中で激しく動いています。

DAC はコンテナ船を所有し、海上輸送サービスを提供する会社。この記事を書いている時点でTrail PERは2.74。11月26日の日経新聞に、トランプ大統領の関税政策を見越して駆け込み物流が増えているといった記事がありましたが、こういうのも見込んでいたのかもしれない。

***

最後に真打ち、NVIC のおおぶね米国厳選。毎月積み立て投資中です。なお『ポートフォリオは円(グラフ)で見よ ーNVICの米国厳選投資編 第7期ー 』でもレビューしています。

2024年9月の月次レポートより。前期より1社増えて全28社。

上位10社だけでみると The 3rd Man's Fund とは ZTS と TSCO が被っています。ちなみにZTS はおおぶねがおおぶねになる前の運用報告会でその存在を知りました(『 農林中金<パートナーズ>米国株式長期厳選ファンドの運用報告会 』)

前述の通り、私としては EW が気になる。なにがいいのだろう。

***

既出のファンドで人気の企業を挙げます。

GOOG と GOOGL を足すと ALPHABET INC.が一位。続いて V 。

ポジションを縮小するファンドが多かったように見受けられます。おそらくは米国株式は割高と判断された結果だと思うのですが、もしかしたら大統領選の結果に備えるため、リスクを減らしにかかっていたのかもしれません。

あと気が付いたのは DIS や NKE など、テコ入れすれば再生可能な世界的ブランドを擁する企業の株式が買われていますね。投資妙味が増しているのかもしれない。

次回のレビューは、トランプ氏が次期大統領にこ就任した後になります。ちなみに彼はnatural born "Be yourself no matter what they say"ですね。

0 件のコメント:

コメントを投稿